Fyld W-8BEN-E ud. Hvad er W-8BEN? Hvordan udfylder jeg IRS W-8-dokumenter? Hvilke felter skal udfyldes på W-8BEN-E-formularen? Hvad er W8BENE?

“Hej! Ved du, om du skal udfylde formular W-8BEN eller W8BEN-E, hvis du har en enkeltmandsvirksomhed? (gælder for registrering af DistroKid)”

Har du brug for at udfylde W-8BEN-E?

Enkeltpersoner og enkeltmandsvirksomheder skal formelt indsende W-8BEN, også selv om de ikke kræver skattefradrag. Hvis den mangler, vil der blive tilbageholdt 30 % kildeskat. W-8BEN-E-formularen skal ikke udfyldes af virksomheder, der ikke kræver skattefradrag. DistroKid har en vejledningsside her med hjælp til, hvordan du udfylder formularen. Det er den betalende virksomhed, der har ansvaret for at indsamle og indsende denne formular. Det skal ikke sendes til US Internal Revenue Service, men det selskab, der betaler dig, skal simpelthen have dette dokument med sig – hvis du vil undgå 30 % ekstra skat. Det fremgår også tydeligt af W-8BEN(-E)-formularen, at den ikke må indsendes til IRS – hverken af dig, der modtager pengene, eller af den person, der betaler dem. Det betalende selskabs revisorer ønsker at se dette dokument for at kontrollere, om de har lov til at udbetale kompensation til en person uden at fratrække 30 % i skat. Hvis dette dokument er til stede, kan virksomheden betale skat af pengene med 0% (eller i nogle tilfælde 15%). Hvis den mangler, skal virksomheden fratrække 30 % i skat fra betalingen. Denne skat kaldes Withholding tax (kildeskat).

For personer/virksomheder, der er registreret i et land, som har en dobbeltbeskatningsaftale med USA, og hvor betaleren har indsamlet formular W-8BEN(-E), reduceres denne kildeskat til 0 % (15 % i nogle tilfælde). Danmark har denne aftale.

Ordningsangivelser:

W-8BEN-E: For virksomheder (E står for “Entities”).

W-8BEN:For private personer/hobbyvirksomheder/Individuelle virksomheder.

W-8: Alle formularer, der begynder med W-8, henviser til attestering af kildeskat og skattemæssigt opholdssted.

W-9: Kun for amerikanske statsborgere (svarer til W-8BEN-E for udenlandske statsborgere).

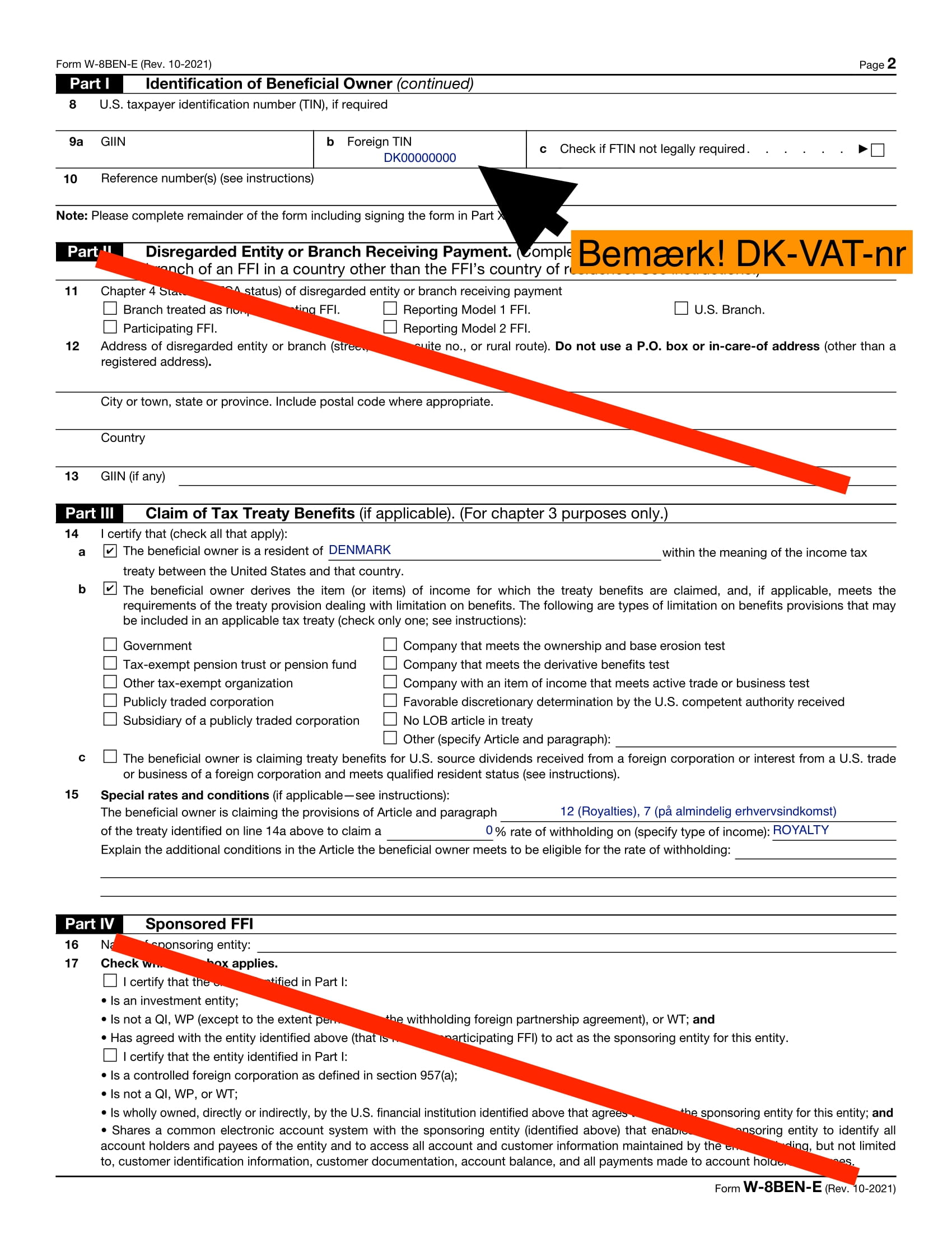

Foreign tax identifying number: Dit DK-VAT-nr (momsregistreringsnummer DKXXXXXXXX).

Withholding tax: Skattefradrag (svarende til arbejdsgiverbidrag, der trækkes fra, før medarbejderen modtager pengene).

FATCA: Foreign Account Tax Compliance Act (FATCA), der blev vedtaget som en del af HIRE-loven, kræver, at udenlandske finansielle institutioner og visse andre udenlandske ikke-finansielle enheder generelt, at indberette udenlandske aktiver, som indehaves af deres amerikanske kontohavere, eller blive underlagt en kildeskat på betalinger, der er omfattet af kildeskat (Withholding tax). HIRE-loven indeholdt også lovgivning, der krævede, at amerikanske personer skulle indberette deres udenlandske finansielle konti og udenlandske aktiver efter værdi.

FFI: Foreign Financial Institute. Hvis dette vedrører dig, burde du have vidst det. De enkelte virksomheder har intet at bekymre sig om.

Bør jeg udfylde W-8BEN eller W-8BEN-E?

Hvis du er en privatperson, forfatter, kunstner eller hobbyist og modtager pengene/royalties som privatperson, anbefaler jeg på det kraftigste, at du udfylder W-8BEN, da den kun har én side. Selv hvis du har en enkeltmandsvirksomhed og et momsnummer, kan du stadig modtage royalties som privatperson. Ifølge University of Oregon fortolkes Sole Traders (dvs. enkeltmandsvirksomhed i danmark) også som “privatperson” i dette tilfælde. Hvis dette er tilfældet, skal du bruge W-8BEN. Hvis det er klart, at det er dit selskab (Ltd/aktieselskab), der modtager royalties, og ikke dig som privatperson eller din enkeltmandsvirksomhed, skal du bruge formularen med E til sidst. E står for Entity og henviser til virksomheder og organisationer. Erhvervsformularen W-8BEN-E er 8 sider lang og MEGET mere kompliceret at forstå. Det er et skoleeksempel på et bureaukrati, der er gået amok, og hvis De spørger mig, burde det være ulovligt for stater at udsætte iværksættere for denne form for bureaukratisk terrorisme, for lad os se det i øjnene – det er det, det i virkeligheden er.

Det faktum, at det også fremgår af formularen, at den er blevet gennemgået i henhold til Paperwork Reduction Act, gør den endnu mere latterlig. I henhold til denne lov skal dette f.eks. undgås:

- We want to be good stewards of the public’s time, and not overwhelm them with unnecessary or duplicative requests for information.

- The PRA clearance process involves calculating burden hours. It’s important to understand how long it will take members of the public to complete your request.

Under alle omstændigheder kan de fleste af afsnittene springes over af en lille virksomhed eller et ApS, men det kan være svært at vide, hvad der skal udfyldes, og hvordan det skal udfyldes.

For de fleste små virksomheder er det tilstrækkeligt at udfylde Del I og Del III samt Del XXX med en underskrift.

ENKELTMANDSVIRKSOMHED (sole trader eller sole proprietorship på engelsk) udfylder således W-8BEN.

Hvorfor er det nødvendigt med W-8BEN(-E)?

Det er nødvendigt for at bevise hvor du er registreret til skat og for at sikre, at du ikke er amerikansk statsborger. Så undgår du den højere skat på 30 %. Formularen er gyldig i 3 år, hvorefter den skal fornyes. For nogle betalere skal formularen opdateres hvert år.

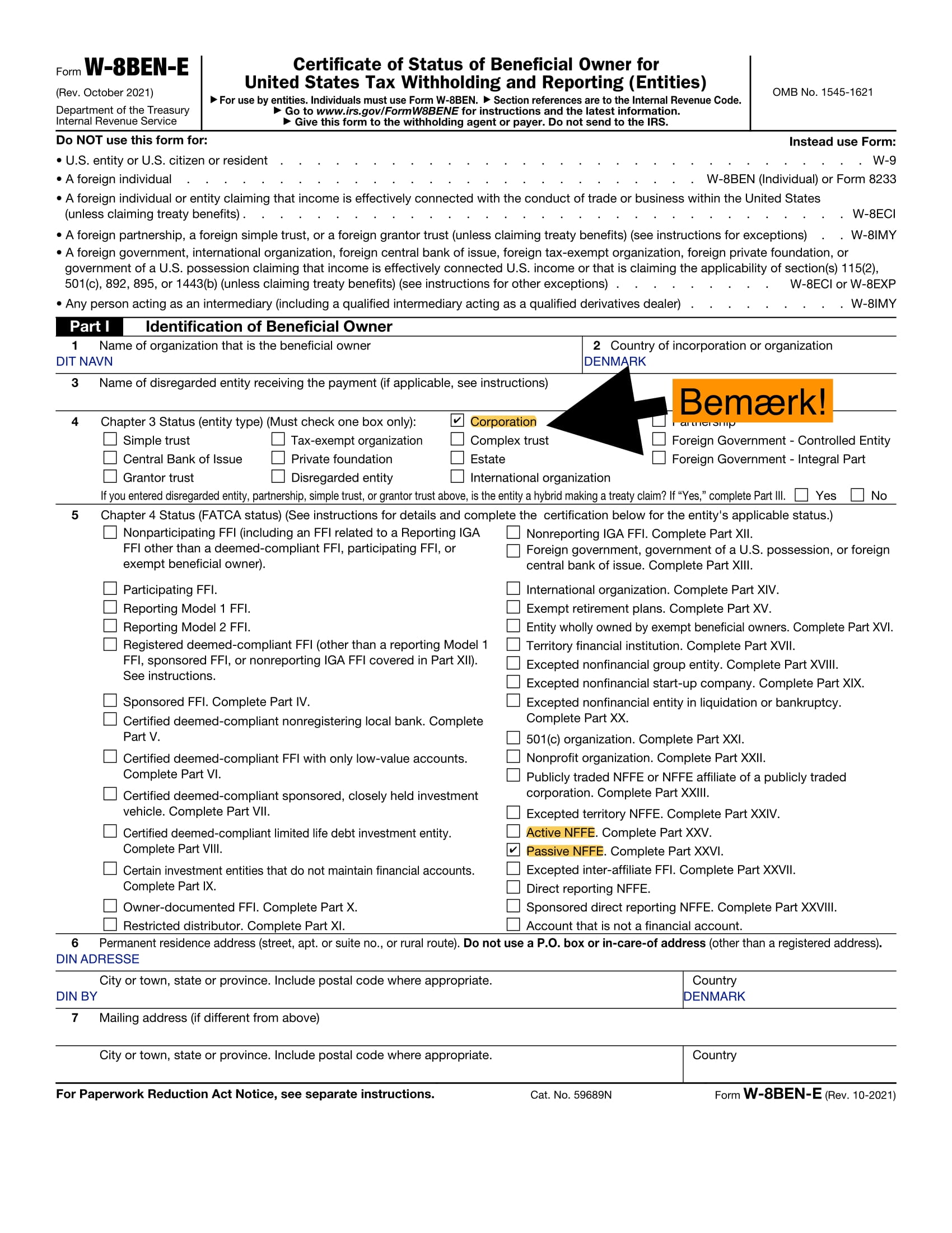

Eksempel på en udfyldt W-8BEN-E

W-8BEN-E (side 1)

Her (afsnit 5) skal du udfylde enten Active NFFE eller Passive NFFE. Hvis du gør det, skal du besvare opfølgningsspørgsmålene i XXV eller XXVI. Hvis din betaler kræver “kapitel 4-status” for at foretage betalinger, bør de fleste små virksomheder vælge Active NFFE eller eventuelt Passive NFFE. Hvis din virksomhed hovedsageligt består af provisionsindtægter, f.eks. fra musik, bøger eller lignende royalties, bør du vælge PASSIVE NFFE.

Aktiv NFFE

En virksomhed betragtes som en aktiv NFFE, hvis den er en virksomhed, og mindre end 50 % af dens bruttoindkomst i det foregående kalender- eller skatteår består af passiv indkomst. Desuden er det vægtede gennemsnit af den procentdel af de aktiver, som virksomheden besidder, og som genererer passiv indkomst eller besiddes med henblik på at generere passiv indkomst (vægtet i forhold til de samlede aktiver og målt på kvartalsbasis), mindre end 50 %. Værdien af en NFFE’s aktiver bestemmes på grundlag af markedsværdien eller den bogførte værdi af aktiverne i NFFE’s balance (i henhold til en amerikansk eller international regnskabsstandard).

Passiv NFFE

Generelt henviser passiv indkomst til den del af bruttoindkomsten, der stammer fra dividende, renter, rente-lignende indtægter, rentepenge, leje og honorarer (bortset fra leje og honorarer modtaget i forbindelse med aktiv drift af en virksomhed eller aktiviteter, der i det mindste delvist udføres af ansatte) og andre passive indkomsttyper.

W-8BEN-E (side 2)

Part III – 14

14 b) Sæt kryds i rubrik 14 b og derefter i rubrikken for “Company that meets the ownership and base erosion test“. Det betyder, at dit selskab er ejet for mere end 50 % af en person (dig), som er registreret i samme land (f.eks. Danmark) som dit selskab (som er registreret i Danmark). Hovedformålet er at forhindre, at personer fra et tredjeland forsøger at opnå fordele gennem et andet land (f.eks. Danmark), der har en skatteaftale med USA. Det er ikke helt klart, om en person, der er registreret i samme land som selskabet, virkelig skal udfylde 14b, men jeg anbefaler at gøre det på den måde, jeg foreslog, for at være helt klar i mælet.

Part III – 15

Der er tale om modstridende udsagn, hvis man skal begrunde på linjerne under 15, når det står, som det står i formularen og vejledningen. Men når man læser IRS’ vejledning til formularen, virker dette overflødigt. Min fortolkning er, at De allerede har begrundet dette i 14(a) og derfor ikke behøver at begrunde yderligere på linjerne i 15:

Line 15 must be used only if you are claiming treaty benefits that require that you meet conditions not covered by the representations you make on line 14 (or other certifications on the form). This line is generally not applicable to claiming treaty benefits under an interest or dividends (other than dividends subject to a preferential rate based on ownership) article of a treaty or other income article, unless such article requires additional representations. For example, certain treaties allow for a zero rate on dividends for certain qualified residents provided that additional requirements are met, such as ownership percentage, ownership period, and that the resident meet a combination of tests under an applicable LOB article.

https://www.irs.gov/instructions/iw8bene

MEN… det, der står i vejledningen, og hvordan praksis ser ud i virkeligheden, synes at være forskellige på dette punkt. Revisionsfirmaet KPMG har konkluderet at linje 15 dog alligevel skal udfyldes:

“Complete Line 15 and indicate that the income is not attributable to a permanent establishment in the United States. Line 15 must be completed when the beneficial owner is claiming treaty benefits that require it to meet conditions not covered by the representations otherwise included on the Form W-8BEN-E. As the business profits treaty clauses require that the income for which the treaty claim is made is not attributable to a permanent establishment in the United States, the beneficial owner must certify to this on Line 15. While some may argue that this is not required, experience reveals—both from tax audits and based on discussions with IRS examination teams—that Line 15 must be completed.”

Det vigtigste er at fremhæve, at din virksomhed har et fast driftssted i Danmark, og at virksomheden betaler skat i Danmark.

“I work from Denmark, and my company has a permanent establishment only in Denmark, where the company pays taxes on its revenue.”

Hvis du har almindelig erhvervsindkomst, kan du udfylde de andre felter under 15 på følgende måde:

ARTICLE 7(1), 0, Business profits

W-8BEN-E (side 3)

W-8BEN-E (side 4)

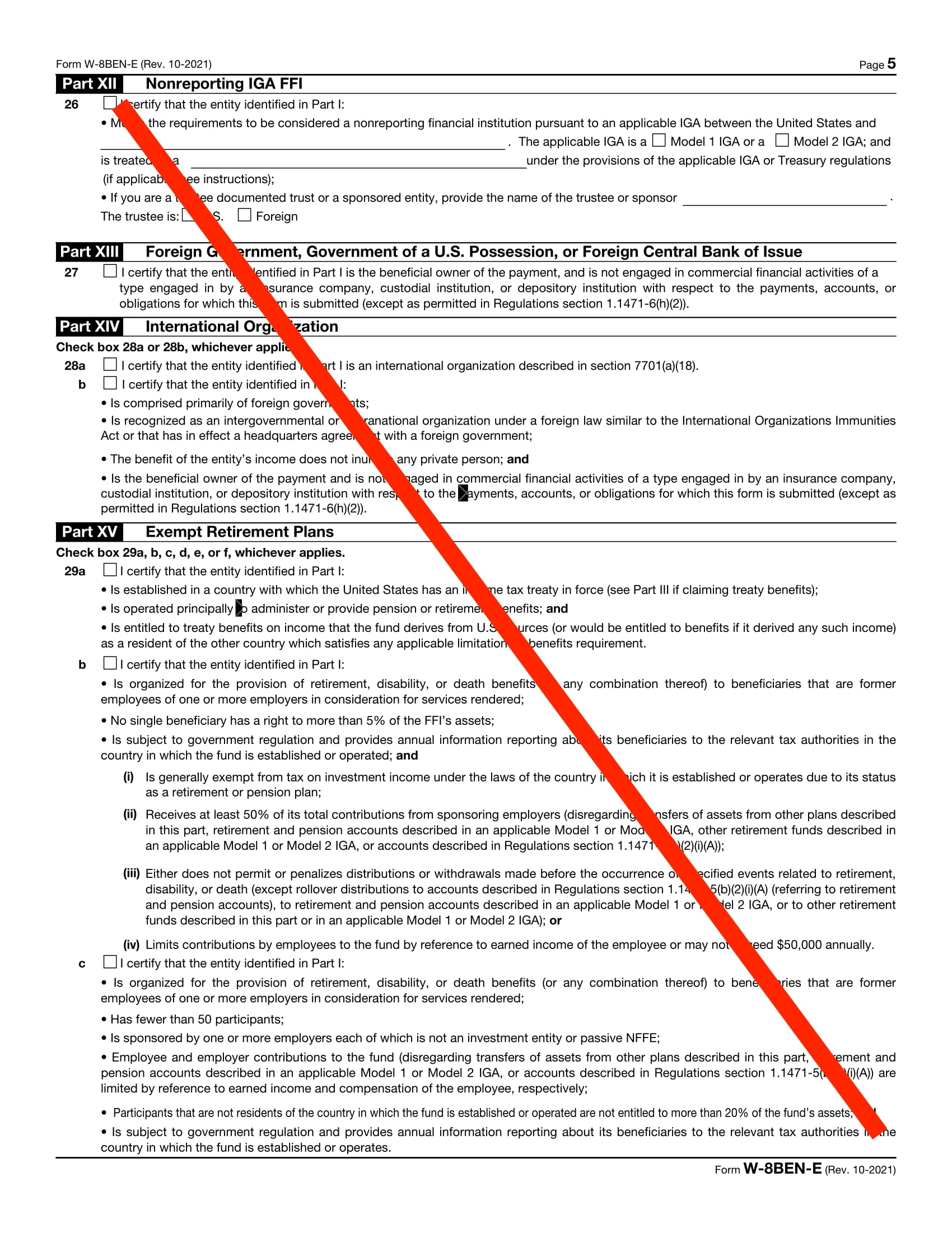

W-8BEN-E (side 5)

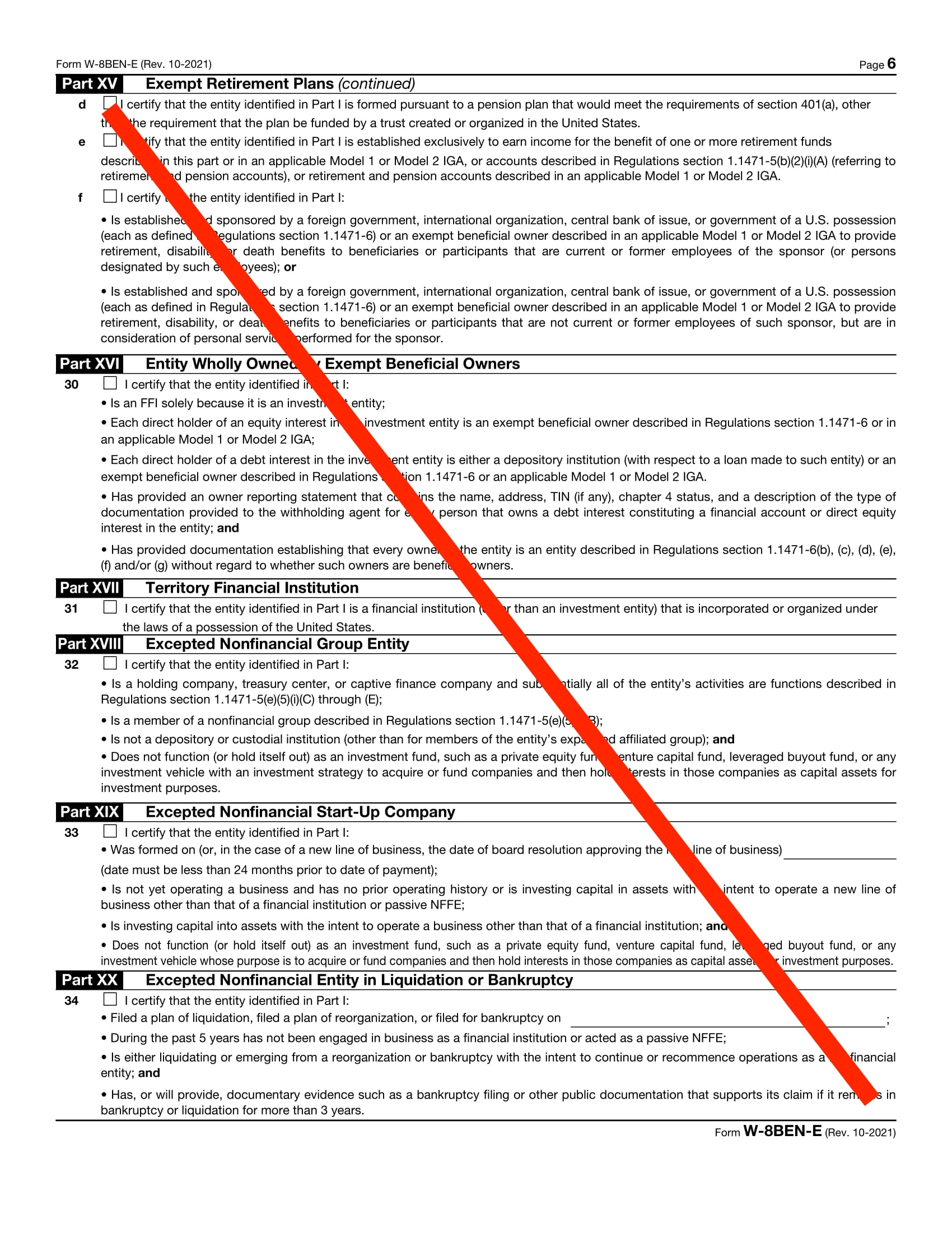

W-8BEN-E (side 6)

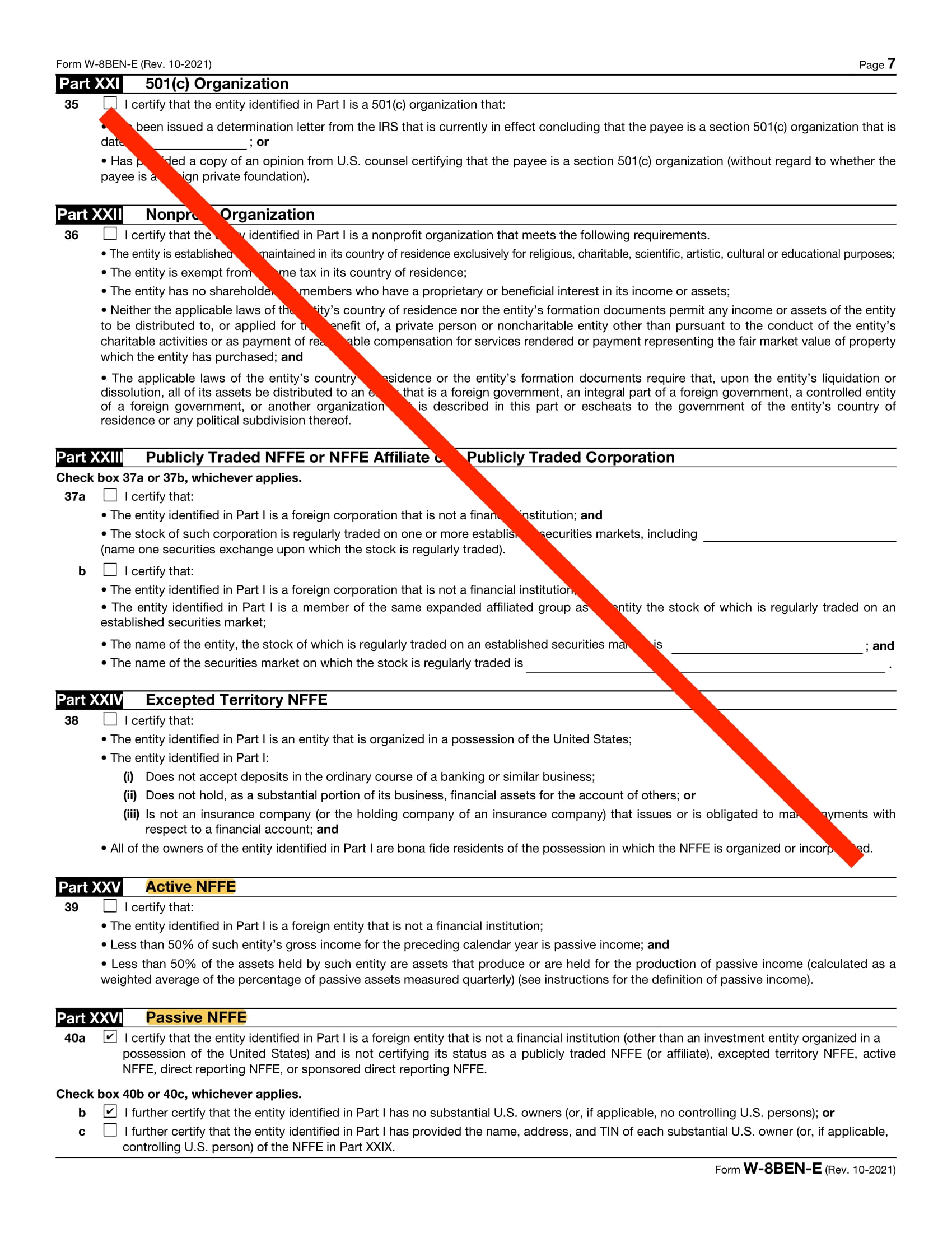

W-8BEN-E (side 7)

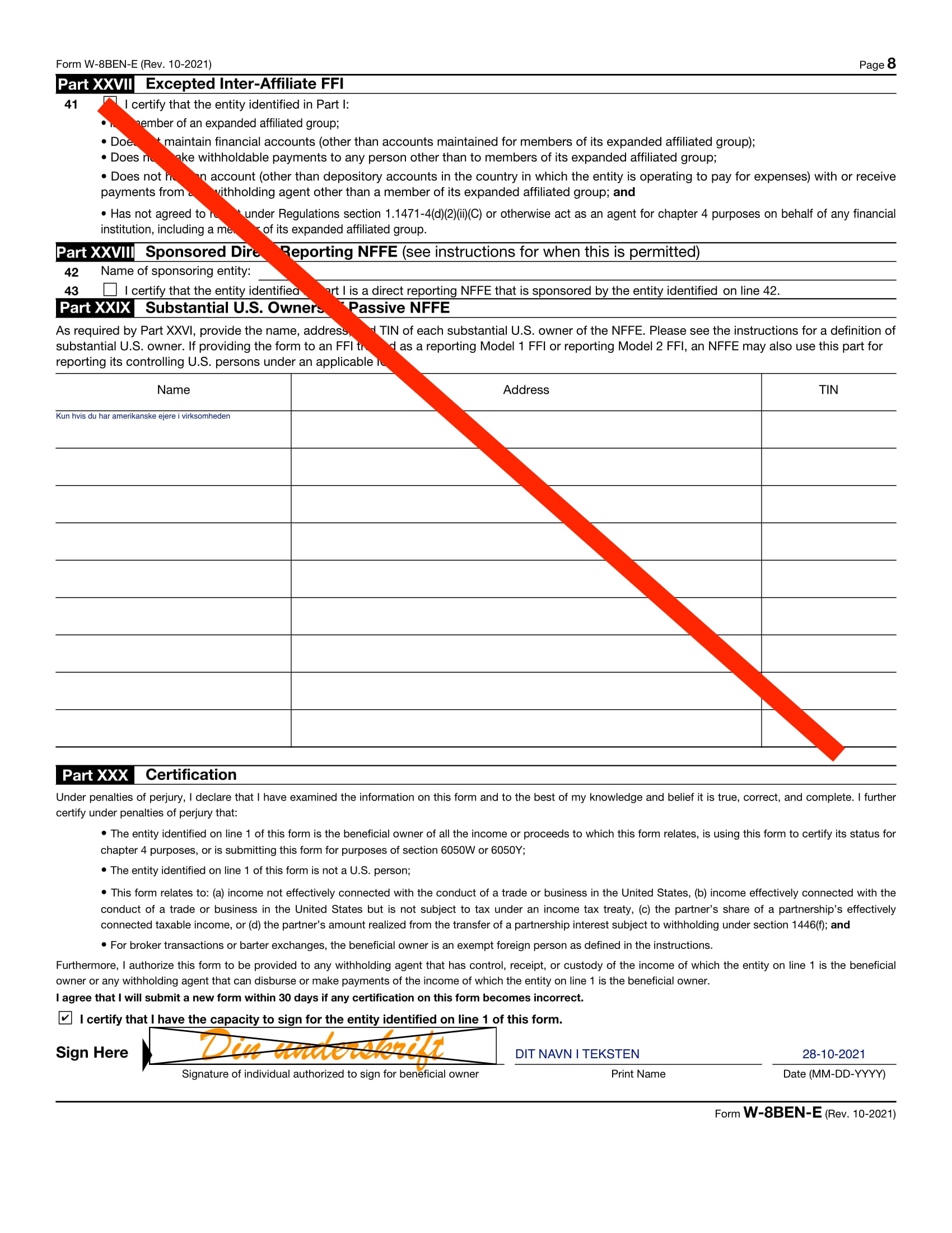

W-8BEN-E (side 8)

Her kan du downloade alle siderne af den udfyldte eksempelformular W-8BEN-E

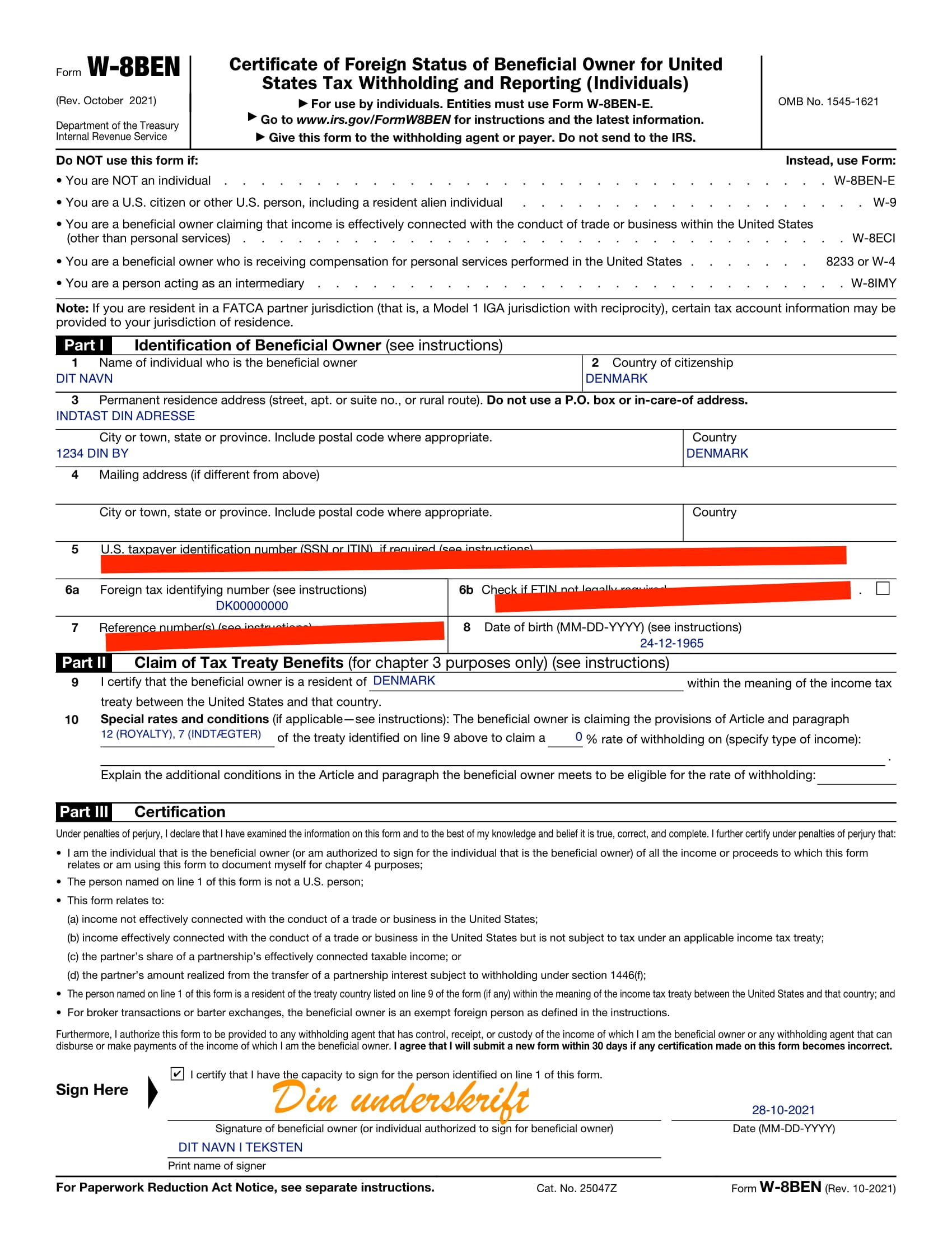

Eksempel på en udfyldt W-8BEN

Download den udfyldte W-8BEN-eksempelformular her

Kan jeg bruge en digital signatur?

Nej, digital underskrift må ikke anvendes. Amerikansk lov kræver stadig en håndskrevet underskrift. Hvis du ikke har en printer eller scanner, kan du tage et billede af din underskrift med din telefon mod en hvid baggrund. Brug derefter et hvilket som helst billedprogram, og gør den hvide baggrund gennemsigtig. Derefter skal du blot indsætte billedet der, hvor du vil have det vist i din PDF-editor. Hvis dit PDF-program ikke understøtter indsættelse af billeder, kan du konvertere formularen til et Word-dokument med f.eks. Clever PDF. På denne måde kan du omgå stenalderreglen om at underskrive manuelt på papir, som derefter skal scannes tilbage til computeren.

Hvilken indkomst påvirkes af den amerikanske skat?

Udenlandske statsborgere (set fra USA’s side), der ikke er bosiddende i USA, skal betale 30 % amerikansk skat på indkomst fra amerikanske kilder, der falder ind under en eller flere af disse kategorier:

-

- Interesse (herunder OID).

- Distributioner

-

- Leje

- Licensgebyrer

- Premier

- Livriner

- Kompensation for præsterede tjenesteydelser eller forventede indtægter herfra

-

- Substitutionsbetalinger for en værdipapirudlånstransaktion

- Periodisk indkomst. Andre faste eller bestemmelige årlige eller periodiske indtægter eller gevinster.

Definition af indkomst, der er omfattet af amerikansk kildeskat

Køb bogen her!

Køb bogen her!