Moms i Frankrig (TVA). Hvad er momssatsen i Frankrig? Hvad er den franske momssats? Frankrigs momssatser? MOMS i Frankrig? Hvad er de franske momssatser? Moms Frankrig? Moms Frankrig for danske virksomheder? TVA France? Hvordan genkender man et fransk momsregistreringsnummer? Moms i Frankrig? Hvilke elektroniske tjenester har en lavere moms i Frankrig?

2020: Det bliver obligatorisk for digitale markedspladser at verificere sælgers momsnumre, og internationale sælgere (fra lande uden for EU) skal udpege en lokal agent i Frankrig.

Fransk momsregistreringsnummer

Formatet for et EU- momsregistreringsnummer: FRXX0000000

(moms = TVA)

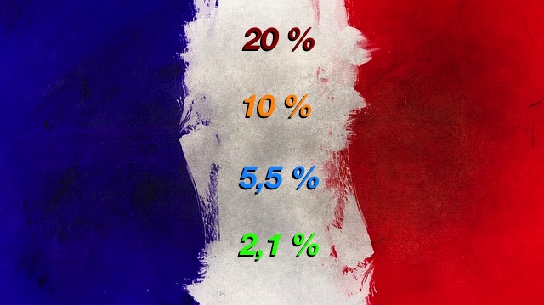

Hvad er den normale momssats i Frankrig?

Normal momssats:

20 %

Hvad er den nedsatte momssats i Frankrig?

Reducerede momssatser (TVA):

2,1%:

aviserne og deres elektroniske aviser og online-indhold, nogle lægemidler (primært ifølge Artikel L. 5121-8, der subsidieres med receptpligtig medicin, hvoraf nogle er helt fritaget), TV-afgifter, nogle kvæg beregnet til fødevareproduktion og nogle forestillinger (teaterforestillinger og cirkusforestillinger med eget manuskript, hvor der også regelmæssigt benyttes en musikgruppe, kun 2,1 % for de første 140 forestillinger).

5,5%:

Bøger (vold, pornografi og for meget reklame har 20%), E-bøger / Lydbøger, kunstværker solgt af kunstnerne selv, fattige boliger (almene boliger kan også få 10 % og 20 %), gas og elektricitet (5,5 %: elforsyning <36 kVA/abonnement, 20 %: elforbrug), renoveringer i private huse (som ikke har 10 %). billetter til sportsbegivenheder, biograf, cirkus, teater, teater, Vandforsyning, Hygiejneartikler til kvinder, apparater til handicappede og de fleste *mad og drikkevarer.

10 %:

Turisme, Hoteller, restauranter, hjemmeservice (nogle gange helt op til 5,5%), Fyretræ, Passagertransport, forlystelsesparker (nogle har 20 % på grund af manglende kultur), museer, Seværdigheder, Pay TV, nogle renovering af boliger, byggeri af almene boliger (til fattige mennesker), produkter (ikke til mennesker), land– og skovbrug, dyrfoder, lejrpladser og ornamentale planter.

* Chokolade (undtagen sort og almindelig mælkechokolade, chokolade, kakaobønner og kakaosmør), slik, kaviar, margarine og vegetabilske fedtstoffer og alkoholindhold på op til 20 %.

Skatterådgivning til virksomheder, der opererer i Frankrig

Europæisk Forbrugercenter Frankrig

Momsen tilbagebetales

Du vil ikke modtage en moms. (TVA) tilbage på: hoteller (ikke for medarbejdere og ledere, men for eksterne personer), taxi, biludlejning, benzin (men 80 % af momsen. på diesel), flybilletter og togbilletter.

Moms på elektroniske tjenesteydelser till Frankrig

For de fleste elektroniske tjenester erMOMS i Frankrig 20 %, dvs. den sædvanlige momssats, MEDMINDRE det er en E-bog (5,5 %) eller en E-avis (2,1 %). Hvad er forskellen mellem et digitalt magasin, en digital bog og en digital publikation? Tillykke. Ring til det franske skattekontor og spørg (du skal dog lære fransk først). Skattemyndighederne kan ikke hjælpe dig, hvis du henviser til Frankrig.

Sælger du en digital lydbog til franske kunder?

Hvor har vi en gråzone? Er det musik, lyd eller et magasin eller en e-bog?

Det er problemet med det nye MOSS-system, hvor udenlandske erhvervsdrivende skal undersøge og forstå det franske momssystem (herunder alle de 28 andre momssystemer). I TILSÆTNING skal du udforme de fakturaer, du sender i overensstemmelse med modtagerlandenes specifikke faktureringskrav (men dette kan ændre sig den 1. januar 2019), men det fungerer naturligvis ikke i praksis, og små virksomhedsejere i EU er i stigende grad fjendtlige over for dette bureaukrati.

Først fastslog EU, at Frankrig og andre lande skal hæve momssatsen på e-bøger til standardniveauet (normal sats). På trods af dette foretog EU en 180 graders vending i oktober 2018 og tillader nu i stor stil at nedsætte momsen på e-bøger.

Limit for fjernsalg til Frankrig

Hvad er tærsklen for at sælge til Frankrig? Hvis du driver forretning med Frankrig og har en omsætning på mere end 35.000 €, skal du registrere dig for moms i Frankrig og betale moms i Frankrig

. Grænse for registrering af fjernsalg: 35.000 euro

(var betydeligt højere før 2016 på 100.000 euro)

Hvordan registrerer du dig for moms i Frankrig?

Hvis du har en virksomhed, der er registreret i Frankrig, er du fritaget for momsregistrering ved en omsætning på 32.600 euro

Her er en vejledning for dem, der er momspligtige i Frankrig

Fritagelse af moms i Frankrig

Der er nogle undtagelser fra MOMS i Frankrig, som du bør kende til. De franske oversøiske departementer Frankrig Guyana, Guadeloupe, Martinique og Réunion er ikke inkluderet i momsen. – EU’s område. Salg til disse områder betragtes som eksport til lande uden for EU.

Monaco er ikke medlem af EU, men under Frankrig er inkluderet i EU’s momsområde. Salg til Monaco bør derfor registreres og indberettes som salg til Frankrig. Dette gælder også for køb fra Monaco, som anses for at være købt i Frankrig. Korsika er en del af Frankrig og hører til EU’s momsområde, men har sine egne momssatser:

20% / 13% / 10% / 2,1% / 0,9%.

Den normale sats er 20 %, ligesom på det franske fastland.

0,9%: Visse teaterforestillinger og cirkus, salg af fersk kød til personer, der ikke skal betale skat.

2,1 %: Varer, der har 5,5 % i Frankrig, har 2,1 % på Korsika (ofte). Gælder også for visse tjenester.

10 %: Visse bygge- og anlægsarbejder på faste konstruktioner, landmaskiner, salg på salgssteder, levering af lavspændingselektricitet (< 36 kVA).

13 %: benzin.

Hvor kan jeg tjekke det franske momsregistreringsnummer?

Her kan du tjekke momsregistreringsnummeret for franske virksomheder i Frankrig

Hvilke områder er en del af EU’s momsområde?

Her kan du se den komplette liste over lande og regioner, der er en del af EU’s momsområde

Hvordan håndterer du moms, når du fakturerer til Frankrig?

B2B: Danmark ⇨ Frankrig. Til en erhvervsfaktura uden moms. (Reverse Charge).

B2C: Danmark ⇨ Frankrig. Med moms. I dit eget land (dansk moms) for fysiske personer i Frankrig op til en grænse på 35 000 €, over med fransk moms (varer/fysiske produkter). Salg af tjenesteydelser/Tjenesteydelser sælges med din egen moms (dansk moms), medmindre det sker på fransk jord. Der er ingen mængdebegrænsning. Men hold øje med de digitale tjenester nedenfor!

B2Cd: Danmark til Frankrig. Elektroniske tjenester (filer, der kan downloades fra dit websted) er med fransk moms. Normalt 20 % moms (Frankrig), undtagelserne er beskrevet tidligere i denne artikel. Frankrig har flere fritagelser for digitale tjenester end andre EU-lande.

Køb bogen her!

Køb bogen her!

Hej. Hvis jeg som hyppig gæst i Frankrig køber terapiudstyr, mens jeg er i Frankrig og så videresælger til franske statsborgere bosiddende i Frankrig, hvad så med moms? Hvordan gør jeg det. Har cvr nr i DK. Er der en nedre grænse for indtjening i Frankrig, før man skal betale mons? Og mht fortjeneste på salg ved jeg, der er en dobbeltbeskatningsaftale mellem DK og Frankrig. Men kunne jeg i stedet betale skat af fortjenesten i Frankrig?

Jeg ser frem til svar.

Tak og mvh Gitte Johansen.

JA, du skal momsregistreres i det land, hvor det lokale salg/den lokale messe finder sted, i dette tilfælde Frankrig.

Da du sælger varer i Frankrig og ikke til andre lande i EU, er det de franske momsregler, der gælder.

Du skal udstede fakturaer fra dit lokale momsnummer i Frankrig, som du modtager til din danske virksomhed. Du kan altså godt have et momsnummer i et andet land (Frankrig) uden at have en virksomhed registreret der.

Du skal oprette fakturaer med udenlandsk moms, dvs. fransk moms, når du sælger indenlandsk i Frankrig.

Hvis du har en udenlandsk virksomhed (f.eks. fra Frankrig), skal du momsregistreres fra det første salg. Da du ikke har en virksomhed registreret i Frankrig og ikke er momsregistreret der, kan du ikke foretage salg på stedet i Frankrig. Momsregistrering er påkrævet i alle EU-lande, hvor du deltager i messer eller sælger lokalt.

Da salg i princippet altid anses for at finde sted i det land, hvor varerne befinder sig på salgstidspunktet, er der tale om indenlandsk salg i Frankrig. Derfor skal du momsregistreres i hvert land, hvor du sælger lokalt, medmindre du behandler det som fjernsalg, dvs. at du har en salgsstand, men eksporterer varerne fra Danmark i et andet led, så der bliver tale om fjernsalg (men normalt har du en situation, hvor du for at kunne sælge lokalt i et EU-land skal momsregistreres der, før forretningsaktiviteten begynder).

Begge lande er med i EU med fri bevægelighed, så der kræves ingen tilladelse, medmindre du sælger bestemte typer varer eller tjenesteydelser. Du behøver heller ikke arbejdstilladelse eller lignende.

Alt overskud beskattes i Danmark, hvis du har en væsentlig tilknytning til Danmark, hvilket du altid har, hvis du har en virksomhed, der er registreret i Danmark.

Fast driftssted: Hvis din virksomhed anses for at have et fast driftssted i Frankrig, f.eks. et kontor eller et lager, vil overskuddet fra denne aktivitet blive beskattet i Frankrig. Hvis skatten er lavere i Frankrig end i Danmark, skal du betale den forskel, der er tilbage i Danmark.

Kontakt de franske skattemyndigheder (Direction Générale des Finances Publiques, DGFiP) for at få hjælp til momsregistrering.

https://www.economie.gouv.fr/entreprises/tout-savoir-tva